(CTO) - Dư nợ tín dụng toàn hệ thống được kỳ vọng tăng bình quân 3,7% trong quý III-2024 và tăng 14,1% trong năm 2024.

Nhu cầu tín dụng cải thiện nhẹ

Vụ Dự báo, Thống kê - Ngân hàng Nhà nước Việt Nam (NHNN) vừa công bố kết quả điều tra xu hướng kinh doanh của các tổ chức tín dụng (TCTD) quý III-2024 cho thấy, cuối quý II nhu cầu vay vốn của doanh nghiệp cao hơn nhu cầu vay vốn của khách hàng cá nhân và TCTD khác. Điều này cũng phản ánh tình hình sản xuất kinh doanh đang tốt lên, tạo lực đẩy cho tăng trưởng tín dụng đạt mục tiêu đề ra. Các TCTD cũng kỳ vọng nhu cầu vay vốn “cải thiện” nhiều hơn nhu cầu gửi tiền và thanh toán trong quý III-2024.

Các TCTD cũng kỳ vọng nhu cầu vay vốn “cải thiện” hơn

Theo ghi nhận của các TCTD, thanh khoản của hệ thống ngân hàng trong quý II vẫn duy trì trạng thái “tốt”. Quý III, các TCTD dự báo thanh khoản sẽ tiếp tục cải thiện và năm 2024 cải thiện tốt hơn năm 2023. Kết quả điều tra cũng cho thấy, nhiều TCTD đã hoặc dự kiến tăng nhẹ lãi suất huy động. Tính chung cả năm 2024, các TCTD vẫn dự kiến giảm nhẹ lãi suất huy động so với cuối năm 2023. Đồng thời tiếp tục dự kiến giảm lãi suất cho vay để hỗ trợ người dân và doanh nghiệp tiếp cận tín dụng, đầu tư mở rộng sản xuất kinh doanh.

| Trong năm 2024, 86,2% TCTD kỳ vọng lợi nhuận trước thuế tăng trưởng dương so với năm 2023. Nhưng vẫn có 11% lo ngại lợi nhuận âm, cao hơn tỷ lệ ở kỳ điều tra trước (10,1%) và 2,8% TCTD ước tính lợi nhuận không thay đổi. |

Trong 6 tháng đầu năm 2024, NHNN tiếp tục giữ nguyên các mức lãi suất điều hành, nhằm tạo điều kiện cho các TCTD tiếp cận nguồn vốn chi phí thấp để có thể tiết giảm chi phí, giảm lãi suất cho vay. Theo đó, lãi suất cho vay bình quân của ngân hàng thương mại trong nước đối với các khoản vay mới và khoản cũ còn dư nợ ở mức 7,3% - 9,5%/năm. Lãi suất cho vay ngắn hạn với các lĩnh vực ưu tiên khoảng 3,6%/năm, thấp hơn mức 4%/năm theo quy định của NHNN…

Theo kết quả điều tra, các TCTD cho biết, tình hình kinh doanh tổng thể và lợi nhuận trước thuế quý II không đạt như kỳ vọng, dù đã cải thiện so với quý đầu năm. Sang quý III, có 70%-75,5% TCTD kỳ vọng tình hình kinh doanh khả quan hơn. Nhận định về các yếu tố ảnh hưởng đến tình hình kinh doanh, các TCTD cho biết, nhân tố “Chính sách lãi suất, tín dụng tỷ giá của đơn vị” và “Chính sách và dịch vụ chăm sóc khách hàng của đơn vị” là 2 nhân tố quan trọng tác động tích cực đến kinh doanh của các TCTD trong quý II. Dự báo cả năm 2024, các TCTD kỳ vọng “Chính sách tín dụng, lãi suất, tỷ giá của NHNN” là nhân tố tích cực nhất giúp “cải thiện” tình hình kinh doanh của TCTD.

Phối hợp đồng bộ chính sách tài khóa và tiền tệ

Trong quý II, các TCTD ghi nhận mặt bằng rủi ro tổng thể của các nhóm khách hàng tiếp tục “tăng” và dự báo xu hướng này sẽ tiếp tục “tăng nhẹ” trong quý III, nhưng mặt bằng rủi ro đã tăng chậm lại hơn năm 2023.

Các TCTD cũng kỳ vọng huy động vốn toàn hệ thống tăng bình quân 3,3% trong quý III và tăng 10,1% trong năm 2024; cao hơn kỳ vọng kỳ điều tra trước (tăng 9,9% trong năm 2024). Dư nợ tín dụng toàn hệ thống được dự báo tăng 3,7% trong quý III và tăng 14,1% trong năm 2024; các TCTD đã điều chỉnh tăng 0,47% so với kỳ điều tra trước (dự báo tăng 13,6%).

Tính đến ngày 24-6-2024, huy động vốn của các TCTD tăng 1,5% so với cuối năm 2023 (cùng thời điểm năm 2023 tăng 3,68%); tăng trưởng tín dụng toàn nền kinh tế đạt 4,45% (cùng kỳ năm 2023 tăng 3,83%). Theo báo cáo của Ủy ban Giám sát tài chính Quốc gia, thanh khoản hệ thống ngân hàng 6 tháng đầu năm nay khá đảm bảo, nhưng thu hẹp từ giữa tháng 3-2024 khi NHNN thực hiện nghiệp vụ phát hành tín phiếu, bán vàng và ngoại tệ can thiệp. Bên cạnh đó, lãi suất tiền gửi thấp và rủi ro lạm phát khiến dòng tiền dịch chuyển khỏi kênh tiết kiệm; tăng trưởng huy động vốn thấp hơn tăng trưởng tín dụng khiến tỷ lệ dư nợ cho vay so với tổng tiền gửi (LDR) ngày càng tăng. Tính đến cuối tháng 5-2024, tỷ lệ LDR bình quân của các ngân hàng là 79,1%, cao hơn cuối năm 2023 (76,1%) - theo quy định của NHNN thì các TCTD phải duy trì tối đa tỷ lệ LDR là 85%.

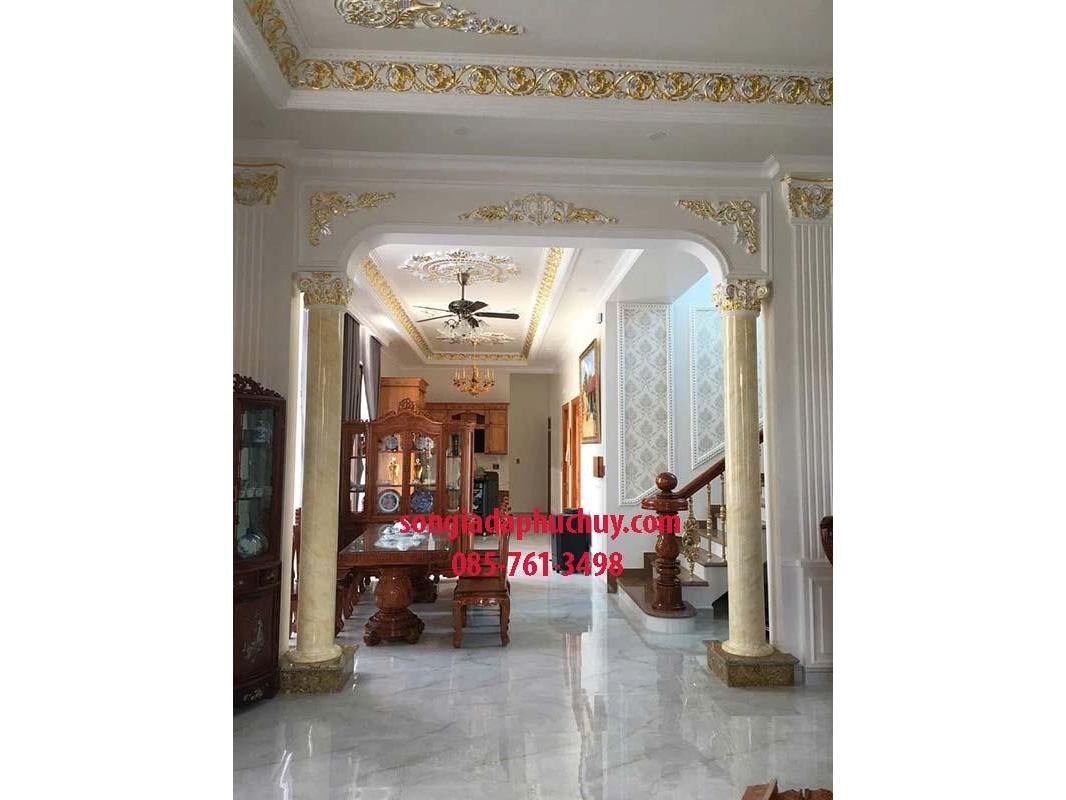

Các TCTD đang nỗ lực giảm thêm lãi suất cho vay, đảm bảo vốn sản xuất cho các doanh nghiệp. Ảnh: CTV

Cũng theo Ủy ban Giám sát tài chính Quốc gia, lãi suất huy động đã chạm đáy và đi lên vào cuối quý II-2024. Bên cạnh đó, nợ xấu tiếp tục gia tăng và áp lực thanh toán trái phiếu doanh nghiệp đến hạn gia tăng (xấp xỉ 154.000 tỉ đồng; trong đó 42% thuộc nhóm bất động sản). Một số TCTD áp lực về tăng vốn, thống kê của Ủy ban Giám sát tài chính Quốc gia, có 22/30 Ngân hàng thương mại trong nước có kế hoạch tăng vốn trong năm 2024, với quy mô dự kiến tăng gần 159.000 tỉ đồng (tương đương 20,,9%) cho thấy áp lực củng cố bộ đệm vốn còn mỏng của các Ngân hàng thương mại.

Trong 6 tháng đầu năm nay, các TCTD đã nỗ lực giảm lãi suất cho vay, tuy nhiên dư địa giảm lãi suất cho vay trong 6 tháng cuối năm không nhiều. Các chuyên gia kinh tế cho rằng, trong điều kiện này cần kết hợp chính sách tài khóa và chính sách tiền tệ để giải quyết điểm nghẽn của thị trường tài chính, giảm rủi ro lãi suất, nợ xấu,…

Ủy ban Giám sát tài chính Quốc gia cũng khuyến cáo cần tiếp tục giữ ổn định tỷ giá, có giải pháp tiếp tục giảm lãi suất cho vay, đảm bảo hài hòa lợi ích của TCTD, người dân và doanh nghiệp. Song song đó, NHNN cần nghiên cứu phân bổ hạn mức tín dụng cho các TCTD; trong giai đoạn hiện nay có thể xem xét bỏ hạn mức tín dụng đối với các TCTD đạt tiêu chuẩn đánh giá rủi ro Basel II. Kích cầu tiêu dùng trong nước để tăng chi tiêu, thúc đẩy sản xuất kinh doanh.

GIA BẢO