Thời gian qua, các ngân hàng trên địa bàn khu vực 14 luôn quan tâm hướng dòng vốn tín dụng vào lĩnh vực “tam nông” theo đặc thù của vùng ĐBSCL. Tín dụng xanh cũng ghi nhận mức tăng trưởng khả quan, nhất là các lĩnh vực đầu tư vào nông nghiệp xanh, năng lượng xanh... Bước sang năm 2026, ngành ngân hàng khu vực xác định sẽ tiếp thêm nguồn tài chính xanh, xem đây là đòn bẩy chiến lược giúp khu vực ĐBSCL chuyển mình mạnh mẽ sang mô hình kinh tế tuần hoàn, thích ứng hiệu quả với biến đổi khí hậu và hiện thực hóa cam kết Net Zero của quốc gia.

Khơi dòng chảy vốn xanh

Theo ông Trần Quốc Hà, Quyền Giám đốc Ngân hàng Nhà nước (NHNN) Việt Nam Chi nhánh khu vực 14, tính đến cuối năm 2025, tín dụng xanh của khu vực 14 có quy mô khá lớn với tổng dư nợ khoảng 8.998 tỉ đồng, tập trung chủ yếu vào tín dụng trung và dài hạn. Trong đó, dư nợ tín dụng xanh trên địa bàn TP Cần Thơ khoảng 8.591 tỉ đồng, chiếm 95% tổng dư nợ tín dụng xanh của khu vực 14, tập trung chủ yếu vào lĩnh vực năng lượng xanh. Trong khi địa bàn tỉnh Vĩnh Long có dư nợ tín dụng xanh khoảng 406,6 tỉ đồng tập trung vào công nghiệp chế biến, chế tạo xanh. Nhìn chung, tại khu vực 14, dòng vốn tín dụng xanh tập trung mạnh vào lĩnh vực năng lượng xanh với dư nợ khoảng 7.566 tỉ đồng (chiếm hơn 84% tổng dư nợ toàn khu vực). Tín dụng trong lĩnh vực quản lý và sử dụng tài nguyên nước xếp thứ hai với quy mô dư nợ khoảng 669 tỉ đồng. Còn lại là dư nợ thuộc lĩnh vực nông nghiệp xanh, công nghiệp chế biến xanh, giao thông xanh.

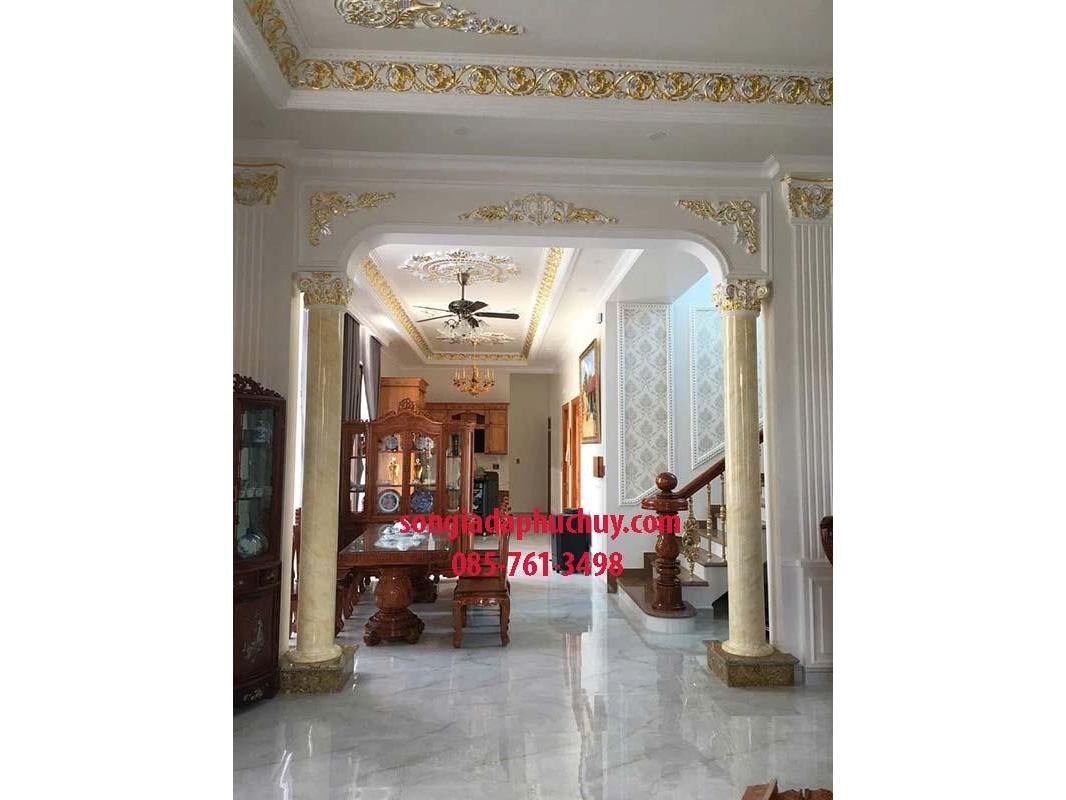

Dư nợ tín dụng xanh trên địa bàn TP Cần Thơ tập trung chủ yếu vào lĩnh vực năng lượng xanh. Trong ảnh: Dự án Nhà máy điện gió số 7 tại xã Vĩnh Hải, TP Cần Thơ.

Theo ông Nguyễn Thiện Phú, Quyền Giám đốc Sacombank Chi nhánh Cần Thơ, trong những năm qua, Sacombank chủ động xây dựng và triển khai gói tài chính xanh, đồng hành cùng khách hàng cá nhân và doanh nghiệp chuyển đổi tăng trưởng xanh, phát triển bền vững và tăng cường trách nhiệm đối với môi trường. Gói tài chính xanh của Sacombank bao gồm các sản phẩm tín dụng, thẻ, thanh toán, dịch vụ ngân hàng số hướng đến tài trợ tài chính bền vững và thúc đẩy hành vi tài chính xanh trong cộng đồng. Sacombank ưu tiên hỗ trợ tín dụng cho các dự án thân thiện môi trường, đồng thời tư vấn, đồng hành cùng khách hàng tiếp cận các chỉ tiêu về môi trường, xã hội và quản trị. Ngân hàng cũng phát triển các giải pháp thanh toán số, hạn chế tiền mặt, tối ưu trải nghiệm giao dịch điện tử, góp phần giảm phát thải gián tiếp, nâng cao tính minh bạch của dòng tiền trong nền kinh tế.

Theo ông Trịnh Minh Phong, Giám đốc SHB Sóc Trăng, SHB luôn phát huy vai trò là nhà cung cấp vốn và đối tác tài chính chiến lược của doanh nghiệp trên hành trình phát triển bền vững. Ngân hàng xanh, tín dụng bền vững là một trong những định hướng xuyên suốt trong chiến lược phát triển của SHB. Tính đến ngày 31-12-2025, tổng dư nợ của SHB Sóc Trăng là 11.721 tỉ đồng, tăng 27% so với năm 2024. Trong đó cho vay điện gió 7.286 tỉ đồng, tăng 42% so với năm 2024; cho vay lĩnh vực thủy sản dư nợ 299 tỉ đồng, tăng 232% so với cuối năm 2024; cho vay nông nghiệp nông thôn 58 tỉ đồng, tăng 38% so với năm 2024. SHB còn mang đến cho doanh nghiệp các giải pháp tài chính trọn gói từ nguồn vốn trung và dài hạn, lãi suất cạnh tranh, kỳ hạn linh hoạt, tư vấn sử dụng nguồn vốn hiệu quả. SHB tiếp tục cam kết đẩy mạnh phát triển sản phẩm tín dụng xanh, tối ưu hóa giải pháp tài chính xanh, phát huy vai trò cầu nối giữa doanh nghiệp với các nguồn vốn trong và ngoài nước, nâng cao hiệu quả hoạt động, gia tăng năng lực cạnh tranh, từng bước tham gia sâu hơn vào chuỗi giá trị toàn cầu nhằm giảm thiểu tối đa tác động tiêu cực tới môi trường.

Đầu tư vào chuỗi liên kết xanh

Tại ĐBSCL, chương trình tín dụng nhằm thực hiện Đề án phát triển bền vững một triệu héc-ta lúa chuyên canh chất lượng cao phát thải thấp được xác định là đòn bẩy chiến lược để hiện thực hóa cam kết Net Zero của Chính phủ. Agribank Chi nhánh Hậu Giang là một trong những đơn vị tích cực phối hợp cùng Sở Nông nghiệp và Môi trường TP Cần Thơ ký kết thỏa thuận hợp tác để triển khai đề án này. Theo ông Trần Quốc Tuấn, Giám đốc Agribank chi nhánh Hậu Giang, chi nhánh cam kết đáp ứng vốn và đồng hành, bảo đảm sự phát triển bền vững của đề án. Kết quả bước đầu đã tiếp cận được 4 hợp tác xã (HTX) trên địa bàn, giải ngân được 27 khách hàng là xã viên HTX với số vốn khoảng 8 tỉ đồng; một khách hàng HTX dư nợ khoảng 800 triệu đồng. Trong thời gian tới, chi nhánh ưu tiên nguồn vốn cho vay thuộc đề án cũng như triển khai đầy đủ các chương trình cho vay ưu đãi lãi suất để doanh nghiệp, người dân lựa chọn. Tiếp tục tham gia cùng sở, ngành để kết nối hỗ trợ chuỗi giá trị lúa gạo như tập trung vốn đầu tư vào hệ thống cung cấp vật tư nông nghiệp ở địa phương, hệ thống thương nhân thu mua lúa gạo, gom gạo trong các chuỗi liên kết.

Thời gian qua, NHNN đã chủ động nghiên cứu, rà soát, xây dựng định hướng rõ ràng, cụ thể, ban hành các văn bản hướng dẫn, chỉ đạo kịp thời, đầy đủ, tạo điều kiện thuận lợi cho các tổ chức tín dụng triển khai hoạt động tín dụng lĩnh vực xanh, lĩnh vực đóng góp lớn vào mục tiêu giảm phát thải khí nhà kính, tăng cường quản lý rủi ro môi trường trong hoạt động cấp tín dụng. Qua đó, tăng khả năng tiếp cận vốn tín dụng ngân hàng của người dân, doanh nghiệp thực hiện các dự án xanh, dự án ứng phó với biến đổi khí hậu (BĐKH).

Theo ông Trần Quốc Hà, Quyền Giám đốc NHNN Chi nhánh khu vực 14, để triển khai có hiệu quả các nhiệm vụ được giao tại Kế hoạch hành động của ngành ngân hàng thực hiện Chiến lược quốc gia về tăng trưởng xanh giai đoạn 2021-2030 và tầm nhìn đến năm 2050, NHNN Chi nhánh khu vực 14 đề nghị các tổ chức tín dụng tập trung, ưu tiên bố trí nguồn vốn hợp lý tài trợ cho các dự án thuộc danh mục phân loại xanh. Trong đó, chú trọng các ngành, lĩnh vực như năng lượng tái tạo, giao thông vận tải, sản xuất vật liệu xây dựng, nông nghiệp, xử lý chất thải, các ngành sản xuất, tiêu dùng ít carbon... phù hợp với mục tiêu cam kết của Việt Nam đạt mức phát thải ròng bằng "0" vào năm 2050. Tích cực tư vấn, hướng dẫn, hỗ trợ khách hàng hoàn thiện hồ sơ tín dụng, tiếp cận vốn tín dụng để thực hiện các dự án thuộc lĩnh vực xanh, ứng phó với BĐKH. Bên cạnh đó, chú trọng phát triển dịch vụ ngân hàng số đáp ứng đầy đủ nhu cầu của nền kinh tế trong chuyển đổi xanh, phát triển bền vững, ứng phó với BĐKH.

Bài, ảnh: MINH HUYỀN